Entenda o que são tokens de governança e o Protocolo MIRROR

O ano de 2020 foi marcado pela ascensão do mercado de Defi (finanças descentralizadas).

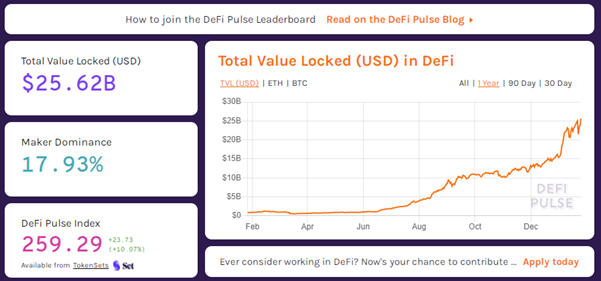

Esse crescimento tem sido exponencial e saiu aproximadamente de $0,5 bilhão de dólares em valores depositados nesses protocolos em maio de 2020 para os atuais 25 bilhões de dólares, conforme informação do site DeFi Pulse na Fig 1.

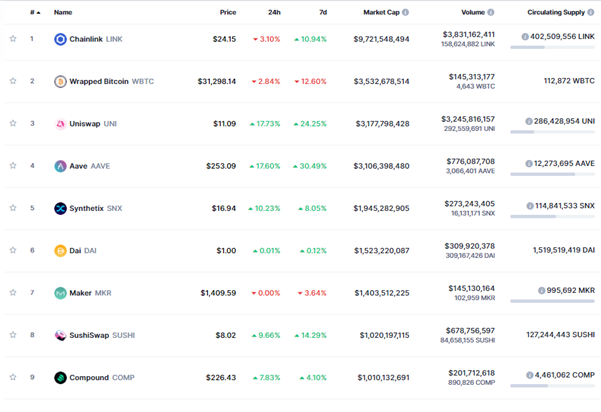

A valorização foi tão grande que muitos desses tokens estão entre as maiores criptomoedas em capitalização de mercado atualmente.

Os 10 maiores tokens de DeFi estão entre as 40 maiores criptomoedas em capitalização de mercado, segundo o Coinmarketcap.

Além disso, os 9 maiores tem capitalização acima de 1 bilhão de dólares, conforme mostrado na Fig 2.

Um dos fatores que mais impressiona é que alguns deles, como o token UNI, foi lançado muito recentemente, apenas em setembro do ano passado.

Por que o token UNI alcançou essa dimensão em tão pouco tempo?

Esse token é um

exemplo de token de governança.

E no caso do UNI, é o token de governança da Uniswap, a maior corretora

descentralizada do mundo, que chega em alguns momentos a superar

o volume diário de transações até de corretoras centralizadas como a

Coinbase, maior corretora americana.

Dos 9 projetos da Fig 2, 6 deles são tokens de governança: UNI, AAVE, SNX, MKR, SUSHI e COMP.

Cada um deles corresponde a uma plataforma de Defi, que podem ser uma exchange descentralizada, sistema de empréstimos, derivativos sintéticos, sistema de moeda estável, etc.

Tokens de governança tem uma característica que tem sido muito popular no mundo das criptos recentemente: o poder do voto.

Em teoria um token garante o direito a um voto.

Quem possui um token de governança tem o direito de votar em parâmetros desses protocolos de DeFi como por exemplo quais tokens podem ser usados como colateral, quais percentuais de remuneração para quem é um provedor de liquidez para corretoras descentralizadas, qual a quantidade de novos tokens podem ser distribuídas, etc.

A maioria dos tokens UNI foi distribuído para a comunidade que já tinha interagido alguma vez com a corretora descentralizada (DEX) Uniswap.

Cada uma dessas pessoas recebeu em 17 de setembro de 2020 400 UNI, sendo que atualmente 1 UNI = $10,85 USD.

Ou seja, mesmo sem comprar o token diretamente, quem segurou os tokens tem atualmente o equivalente a R$22.500,00, que é quase o dobro do que recebe por ano um trabalhador brasileiro que recebe um salário mínimo por mês.

Nada mal para quem apenas entrou na Uniswap e fez uma simples compra ou venda de criptomoedas.

Mas esse crescimento e demanda de tokens de governança é sustentável?

Acredito que é necessário cautela.

Conforme demonstrado acima esse mercado de DeFi ainda é muito novo e experimental e começou a ganhar relevância considerável há menos de 12 meses.

Mas vamos analisar o histórico desses tokens e porque as pessoas estão dispostas a comprá-los e permanecer com eles.

Tokens de governança já existem há mais de 3 anos.

O MKR, token do Maker DAO que utiliza a moeda estável DAI foi lançado em dezembro de 2017 e foi o primeiro token de governança que ficou bastante conhecido no mercado.

Mas desde meados 2018 até o início do ano passado o preço e demanda estavam relativamente baixos.

Porém em 2020 essa tendência começou a mudar e o MKR acabou de superar esse mês sua alta histórica, provando que quem segurou o token desde o seu lançamento, não teve nenhum prejuízo realizado.

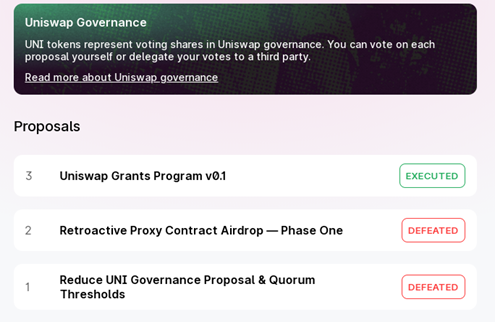

Outro fator relevante é que ao entrar no site de um desses protocolos é possível ver que a quantidade de propostas e votações costuma ser relevante, conforme exemplo do site da Uniswap na Fig 3.

Ao entrar em outros sites de outros projetos vemos sistemas de votos parecidos.

Existe demanda das pessoas e participação ativa com os tokens que permitem votar.

E outra vantagem do sistema de governança é que isso descentraliza a tomada de decisões.

Aos distribuir mais de 50% dos tokens para a comunidade, os desenvolvedores estão dividindo a tomada de decisões, parecido com ações ordinárias de empresas na bolsa de valores, em que os acionistas que possuem esses papéis possuem direito a voto.

Além disso a opinião do autor desse texto é que as pessoas em geral adoram votar e opinar sobre diversos assuntos.

Mesmo que seu poder de voto seja pequeno, os governos já fizeram um trabalho muito forte de propaganda nos últimos 100 anos para convencer a todos na democracia que o voto de uma pessoa é muito importante e que nunca devemos abrir mão de nosso direito de votar.

E nos protocolos DeFi quanto mais tokens comprar, mais votos você tem direito.

Isso gera uma demanda de compra de tokens de governança em projetos promissores.

Por essas razões acredito que os tokens de governança vieram para ficar.

Mas esse mercado não possui riscos?

Com certeza possui.

Os protocolos de DeFi possuem muitos serviços que se assemelham com bancos tradicionais, como por exemplo um sistema de empréstimos.

Porém até mesmo bancos tradicionais, que possuem regulamentações e até ajudas generosas de governos e de bancos centrais, estão sujeitos à falência como foi o caso do Lehman Brother em 2008 e muitos outros na história.

Como o mercado de criptomoedas ainda pode-se dizer que é experimental, está sujeito a muitas falhas.

Alguns projetos de DeFi, por exemplo, já sofreram hacks.

Outra característica em comum de todos os projetos citados até agora é que eles rodam na blockchain do Ethereum, a maior e mais popular blockchain para contratos inteligentes.

Protocolo Mirror

Existem também outras plataformas com lançamentos bastante inovadores em DeFi. Uma delas é o protocolo Mirror que roda na blockchain da Terra e Cosmwasm e foi lançado em 3 de dezembro de 2020.

Todos que faziam staking de LUNA, a criptomoeda que é utilizada para estabilizar o preço das moedas estáveis (stable coins) do sistema Terra, receberam e continuam recebendo tokens MIR.

Pessoas que possuíam o token UNI no dia 03 de dezembro do ano passado também receberam o token MIR.

MIR é o token de governança do protocolo Mirror.

Mesmo tendo sido recém lançado, esse novo sistema está prometendo ser revolucionário pois permite criar derivativos sintéticos de ativos do mundo real.

Somente para se ter uma ideia de como o projeto é inovador, o protocolo Mirror foi o primeiro da categoria a lançar derivativos sintéticos das ações das empresas americanas Tesla, Apple, Facebook, Google, Netflix, entre outras.

Apenas fazendo download do app do Mirror e depositando UST, a moeda estável do sistema Terra pareada 1:1 com o dólar, já é possível comprar os sintéticos.

Como teste eu pessoalmente depositei 50 UST e comprei esse total em um sintético da empresa americana Tesla.

Foi extremamente simples e rápido.

Se eu no Brasil quisesse comprar ações da Tesla precisaria pelo menos ter que abrir uma conta em um banco nos Estados Unidos, abrir conta em uma corretora nos Estados Unidos e geralmente investir pelo menos R$25,000,00.

O protocol MIR está dando acesso a pessoas do mundo todo, mesmo com baixa renda a se expor ao gigantesco mercado de tecnologia americana.

E se você está acostumado somente com o Ethereum e Uniswap, não se preocupe. O protocolo MIR já possui interface integrada com o Etheurem e é possível negociar o token MIR na Uniswap.

E o token MIR? Já está bastante valorizado?

Esse artigo não tem nenhuma pretensão de servir como recomendação de investimento.

Porém a análise deste autor é de que o token ainda está tem muito espaço para crescimento.

O token MIR possui mercado de capitalização de 65 milhões de dólares e está sendo negociado a $2,5 dólares no momento em que escrevo esse artigo.

Somente como comparação, o projeto mais parecido com o Mirror é o Synthetix, que também emite derivativos sintéticos do BTC, ETH e também ativos do mundo real como ouro, prata e os índices Nikkei (bolsa japonesa) e FTSE (bolsa de Milão na Itália).

O token de governança respectivo é o SNX que atualmente tem o espantoso mercado de capitalização de aproximadamente 2 bilhões de dólares, 30 vezes maior que o MIR.

Porém com o Sinthetix não é possível se expor diretamente à nenhuma ação do mercado financeiro.

O Mirror saiu na frente e acredito que essa possibilidade de se expor a ações de maneira rápida e barata é realmente revolucionária e inovadora.

E não é somente eu que está espantado com isso.

CZ, CEO da Binance, maior corretora de criptomoedas fez um twitter recentemente se mostrando bastante surpreso com a iniciativa do Mirror.

Portanto acredito que esse é um projeto que pode ganhar muita relevância e talvez até e em um curto período de tempo.

É bom ficar de olho no protocolo Mirror e no token MIR.

Marcelo Pravatta é engenheiro eletrônico formado pela USP, coproprietário do site www.criptos.com.br , entusiasta de criptomoedas e escola austríaca de economia