Chegou a hora da renda fixa? – Parte 01

Na última reunião do Copom, em 27/10/2021, o Comitê decidiu elevar a taxa Selic em 1,5% para o patamar de 7,75%, e indicou no comunicado que prevê um aumento de mesma magnitude na próxima reunião, finalizando o ano em 9,25%. Infelizmente tem um tom muito tímido quanto ao risco fiscal, um fator com muita influência na curva de juros.

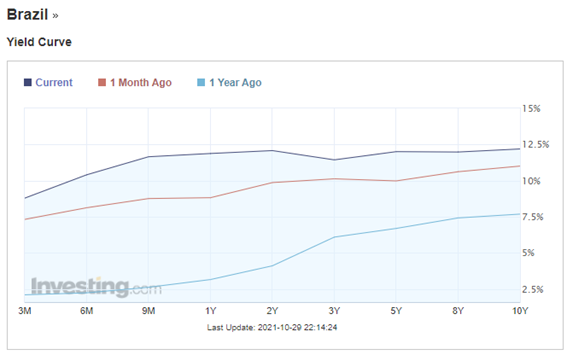

A estrutura a termo da curva de juros no Brasil já está quase completamente achatada, bastando apenas a desancoragem dos vértices curtos com as próximas elevações da taxa Selic.

Como pode ser observado no gráfico acima, a curva de juros está na iminência de inverter, fato que significa o prenúncio de uma recessão. Com a trajetória das contas públicas e decisões políticas, aumentam muito as chances da recessão chegar logo.

A exacerbada expansão monetária em 2020 para atender às medidas emergenciais e criar estímulos para a economia impulsionou os preços e a atividade econômica. Agora, no sentido inverso para tentar conter a inflação de preços, com o crescimento da quantidade de moeda baixo, a liquidez monetária passou para o campo negativo pressionando as taxas de juros de curto prazo para cima e achatando a curva. No gráfico abaixo, é possível ver a relação da liquidez monetária com o spread de juros de 10 anos menos o de 01 ano.

O Brasil sempre apresentou os períodos de ciclos econômicos muito visíveis e bem definidos, então, para quem investe com um portfólio diversificado entre diferentes classes de ativos, essa ferramenta de análise econômica é bastante útil para ajudar nas decisões de alocação.

Já havíamos alertado aqui sobre a possível materialização do cenário atual de juros e preços das ações. Com este novo, porém mais do que normal, panorama dos juros brasileiros, vamos fazer uma breve análise para avaliarmos um balanço de riscos em uma alocação em juros ou renda fixa.

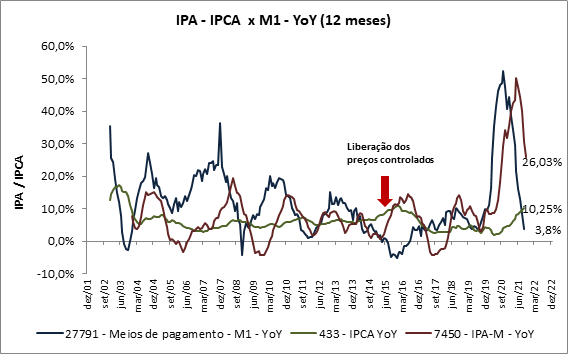

A única causa de uma inflação de preços generalizada e persistente é a expansão monetária, e este efeito acontece no tempo e com distorções na estrutura de produção. Isso pode ser visto na figura abaixo e foi explicado aqui.

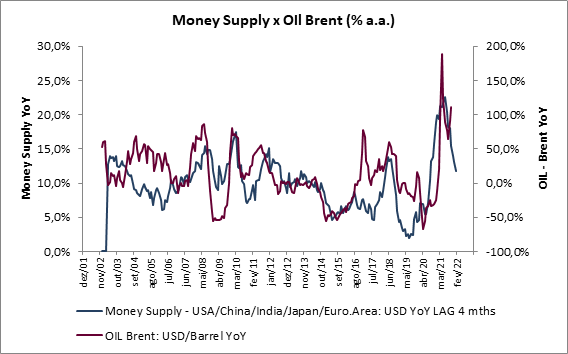

Porém, não apenas a expansão monetária interna que afeta os nossos preços. Distorções monetárias em outros países que se relacionam comercialmente com o Brasil contagiam nossa economia criando distorções nos preços internos. O Brasil é um grande exportador de commodities e se beneficiou bastante disso no balanço de pagamentos, mas o aumento da demanda externa ocasionada por expansão monetária nos países que mais consomem as commodities, além da depreciação do Real, resultou na grande elevação dos preços desses produtos refletindo nos índices de inflação de todo o mundo. Isso pode ser visto na figura abaixo que relaciona a variação da oferta monetária agregada dos maiores consumidores de commodities com a variação do índice de commodities CRB.

No gráfico abaixo, é feita a mesma comparação com a variação do preço do petróleo, que tem grande impacto nos preços dos combustíveis dentro do IPCA.

Por volta de metade das exportações do Brasil são de bens em transformação, que representam os bens intermediários na estrutura de produção que serão complementados e transformados em bens de capital ou de consumo. A imagem abaixo apresenta a proporção dos bens exportados pelo Brasil.

Considerando os pesos aproximados dos maiores importadores desses bens do Brasil na variação da oferta monetária desses países, pode-se ver a relação com a inflação de preços dos bens em transformação. Estes bens são componentes dos bens industriais que tiveram grande influência na elevação do IPCA.

Apesar da crise de suprimentos nas cadeias produtivas do mundo todo, a taxa de crescimento da oferta monetária está reduzindo, o que deve resultar na diminuição da taxa de crescimento dos preços das commodities e, consequentemente, nos índices de inflação das principais economias do mundo. Aliando este dado às elevações das taxas de juros do Brasil, redução na oferta monetária, que logo tenderá a ser contracionista em termos anuais, e os efeitos visíveis de redução da taxa de crescimento anual do IPA-M, além da chegada de uma provável recessão, pode-se esperar uma tendência de redução do crescimento da inflação de preços ao consumidor, aliviando as pressões altistas nas taxas de juros.

Excluindo neste momento o risco de expansão fiscal, pois esta análise ficará para a segunda parte deste texto, a expectativa de uma tendência de redução na inflação de preços abre espaço para buscar oportunidades de investimentos na renda fixa. Sabendo da trajetória das contas públicas e das turbulências políticas, e tendo em vista que a curva de juros está achatada, não há porque acrescentar riscos com títulos de longo prazo que estão com a mesma taxa de carrego que os mais curtos. As taxas de juros já estão em níveis atrativos para investimento considerando a breve análise acima sobre a inflação.

Excelente

Parabéns André! Ótimo raio-X da situação atual da economia!!!